动量策略为啥有时候会失效?

1. 市场 “regime 切换”:趋势环境消失

动量策略本质上是 “趋势追随者”,只在特定市场状态下有效。当市场从 “趋势市”(如单边上涨 / 下跌)切换到 “震荡市” 或 “反转市” 时,策略会直接失效。震荡市中,价格反复在区间内波动,过去的上涨会很快被下跌覆盖,追涨后容易被套。

2. 策略 “拥挤交易”:资金扎堆导致反噬

当太多投资者或资金同时使用动量策略时,会形成 “拥挤交易”,最终打破策略本身的盈利逻辑。

大量资金跟风买入过去的强势标的,会提前透支其上涨空间,导致标的价格与内在价值脱节。

一旦市场出现微小回调或部分资金率先离场,会引发连锁反应,过去的 “强势股” 会因集中抛售而暴跌,动量策略将面临大幅回撤。

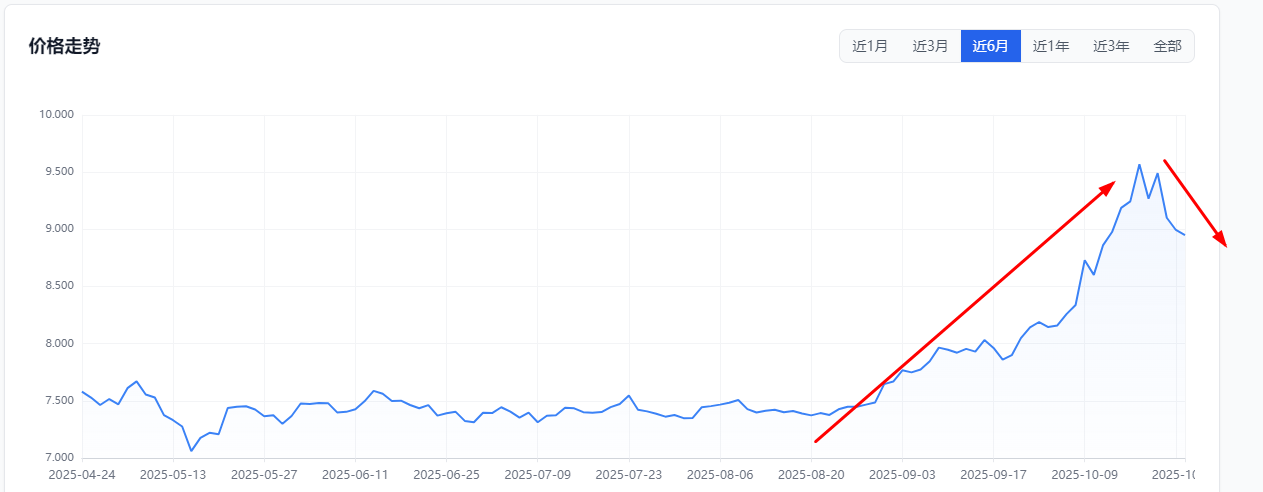

3. 外部 “黑天鹅冲击”:趋势被突发事件打断

宏观层面:如突发疫情(2020 年)、地缘冲突(如俄乌战争)、央行超预期加息等,会让市场风险偏好瞬间逆转。

行业 / 个股层面:如突发政策监管(如教培、互联网行业)、重大负面新闻(如财务造假、安全事故),会让原本的强势行业 / 个股直接转向下跌。

应对动量策略失效的核心方向

加入 “止损机制”:当持仓标的跌破预设阈值(如 5%、10%)时强制离场,避免单一标的亏损扩大。动态调整策略参数:根据市场状态(如波动率、趋势强度)调整动量周期(如从过去 6 个月改为 3 个月),而非固定参数。结合其他因子对冲:将动量因子与价值因子、质量因子结合,避免单一依赖趋势,降低策略波动。

上一篇:千问AI:区间涨幅动量轮动(3) 下一篇:手动跟投,信号微信推送

次方量化-技术博客

次方量化-技术博客

发表评论:

◎欢迎参与讨论,请在这里发表您的看法、交流您的观点。